თავი I

თბილისი (GBC) - ურთიერთდაკავშირებულ მსესხებელთა ჯგუფის განსაზღვრის ინსტრუქცია მიმოიხილავს ორი ტიპის ურთიერთკავშირს, კერძოდ, კონტროლსა და ეკონომიკურ დამოკიდებულებას, რომელთა საფუძველზეც განსხვავებული მსესხებლები შეიძლება მივიჩნიოთ როგორც ერთი ჯგუფის წევრები.

ურთიერთდაკავშირებულ მსესხებელთა ჯგუფის განსაზღვრისას უმთავრესად შესაფასებელია რისკის გავრცელების ჯაჭვი, რომელმაც საბოლოოდ მსესხებლები შეიძლება დეფოლტამდე მიიყვანოს.კონტროლის ფაქტორისა და ეკონომიკური კავშირების შეფასების შემდგომ შესაძლებელია საჭირო გახდეს მსესხებლის მიკუთვნება ერთდროულად ორი ან მეტი განსხვავებული ჯგუფისათვის (მაგალითისთვის იხილეთ სცენარი E3). მსგავს სიტუაციაში კომერციულმა ბანკმა (შემდგომში – ბანკი) უნდა გაითვალისწინოს შემდეგი პრინციპი: იმ მიზნებისთვის/ანგარიშგებებისთვის, რომლებისთვისაც აუცილებელია მსესხებელი აღირიცხოს მხოლოდ ერთ ჯგუფში (მაგალითად, კონცენტრაციის დათვლის მიზნით), მსესხებელი დაკავშირებული იქნება უდიდესი რისკის პოზიციის მქონე ჯგუფთან, ხოლო სხვა შემთხვევებში (მაგალითად, მსხვილი რისკების ლიმიტის დათვლისთვის) მსესხებელი ყველა რელევანტურ ჯგუფში უნდა იქნეს გათვალისწინებული.

კონტროლის საფუძველზე მსესხებლების დაკავშირების პრინციპი

ბანკები ვალდებულნი არიან ორი ან მეტი მსესხებელი მიიჩნიონ ერთ ჯგუფად, როდესაც ერთ მათგანს შეუძლია განახორციელოს კონტროლი მეორეზე/სხვა დანარჩენზე.

ინსტრუქციაში მაგალითების სახით მოცემულია ძირითადი კრიტერიუმების/ინდიკატორების ჩამონათვალი, რომლებიც განსაზღვრავენ კონტროლის არსებობას. ჩამონათვალი, ერთი მხრივ, მოიცავს კრიტერიუმებს, რომელთაგან ერთ-ერთის დაკმაყოფილების შემთხვევაშიც კი უაპელაციოდ ითვლება, რომ მსესხებლებს შორის კონტროლი არსებობს (მაგ., ხმათა უფლების მქონე აქციების 50%-ზე მეტის ფლობა), მეორე მხრივ, მოიცავს ინდიკატორებს (მაგ., კომპანიის სტრატეგიაზე ან/და აქტივობაზე გავლენის მოხდენის შესაძლებლობა), რომელთა არსებობა ბანკების მხრიდან აღქმული უნდა იყოს როგორც კონტროლის მანიშნებელი გარემოება და დოკუმენტურად არსებული საწინააღმდეგო არგუმენტაციის არქონის შემთხვევაში უნდა მოხდეს მსესხებლების ერთ ჯგუფად აღრიცხვა. დოკუმენტურ არგუმენტაციაში ჩაითვლება ბანკის მიერ ჩატარებული ანალიზიც, რომელსაც ექნება წერილობითი ფორმა და საქართველოს ეროვნული ბანკისთვის (შემდგომში – ეროვნული ბანკი) ხელმისაწვდომი იქნება მოთხოვნის შემთხვევაში.

კონტროლის ფაქტორის შეფასებისას ბანკებმა უნდა გაითვალისწინონ, რომ ქვემოთ ჩამოთვლილი კრიტერიუმებიდან ერთ-ერთის დაკმაყოფილება მიუთითებს კონტროლის არსებობაზე:

1. ხმის უფლების მქონე აქციების 50%-ზე მეტის ფლობა სხვა კომპანიაში.

2. უფლების ან შესაძლებლობის ქონა დანიშნოს ან გაათავისუფლოს სხვა კომპანიის დირექტორატის, სამეთვალყურეო საბჭოს წევრების ან ადმინისტრაციული პერსონალის უმეტესობა.

3. კომპანიის წესდებით ან სხვა შესაბამისი დოკუმენტით, გარდა იმ კომპანიებთან გაფორმებული საკრედიტო ხელშეკრულებისა, რომელთა ძირითად საქმიანობას წარმოადგენს კრედიტის/ლიზინგის გაცემა, განსაზღვრული ლეგალური უფლების ან შესაძლებლობის ქონა დომინანტური გავლენა მოახდინოს სხვა კომპანიის საქმიანობაზე.

4. 50%-ზე მეტი წილის ფლობა სხვა კომპანიაში.

5. ფასს-ის მიხედვით კონსოლიდირებული ფინანსური ანგარიშგების მომზადება.

ქვემოთ ჩამოთვლილი ინდიკატორების არსებობა ბანკების მხრიდან აღქმული უნდა იყოს როგორც კონტროლის მანიშნებელი გარემოება და დოკუმენტურად არსებული საწინააღმდეგო არგუმენტაციის არქონის შემთხვევაში უნდა მოხდეს მსესხებლების ერთ ჯგუფად აღრიცხვა.

6. გავლენის მოხდენის შესაძლებლობა კომპანიის სტრატეგიაზე ან მის საქმიანობაზე.

7. გავლენის მოხდენის შესაძლებლობა კრიტიკულ ოპერაციებზე, მაგალითად, როგორიც არის მოგების განაწილება.

8. ლეგალური უფლების ან შესაძლებლობის ქონა საერთო მიზნის მისაღწევად კოორდინირება გაუწიოს სხვადასხვა კომპანიების მენეჯმენტს (მაგალითად, ორი სხვადასხვა კომპანიის დირექტორატში/სამეთვალყურეო საბჭოში წარმოდგენილი არიან ერთი და იგივე პირები).

9. 20%-ზე მეტი წილის ფლობა სხვა კომპანიაში.

შეფასების პროცესში ბანკებმა სათანადო ყურადღება უნდა დაუთმონ იმ ფაქტს, რომ მსესხებლებს შორის კავშირი შესაძლებელია არ აისახებოდეს ოფიციალურ წილობრივ მფლობელობაში და ადგილი ჰქონდეს სხვა ტიპის ურთიერთობებს, მათ შორის: დე-ფაქტო კონტროლს, სხვადასხვა სახის საკონტრაქტო ვალდებულებებს, ფარულ მხარდაჭერას ან იმ ტიპის ურთიერთობებს, რომელიც წარმოშობს მატერიალურ რეპუტაციულ რისკებს.

ინსტრუქციაში განხილული მაგალითები შეიძლება არ მოიცავდეს კონტროლის განმსაზღვრელი ფაქტორების სრულყოფილ ჩამონათვალს. თითოეულმა ბანკმა ინდივიდუალურად უნდა განიხილოს კონკრეტული შემთხვევა და შეაფასოს კონტროლის შესაძლო არსებობა. კონტროლის საფუძველზე დაჯგუფების პრინციპის უკეთ აღქმის მიზნით იხილეთ II თავში მოცემული კონკრეტული მაგალითები და შესაბამისი გრაფიკული განმარტებები.

ცენტრალურ მთავრობასთან დაკავშირებული სუბიექტების ჯგუფად აღრიცხვა

ბანკებს შესაძლებლობა აქვთ განსხვავებული მიდგომა გამოიყენონ იმ ფიზიკური/იურიდიული პირების შეფასებისას, რომლებიც უშუალოდ კონტროლდებიან ცენტრალური მთავრობის მიერ ან პირდაპირ კავშირში არიან მასთან და ერთ ჯგუფად არ აღრიცხონ ყველა მსესხებელი, რომელიც ცენტრალურ მთავრობასთან არის კავშირში (იხ. სცენარი CG1 II თავში).

ცენტრალურ მთავრობასთან დაკავშირებული სუბიექტების ჯგუფად აღრიცხვისას სავალდებულოა შემდეგი მოთხოვნების დაცვა:

ა) ფიზიკური ან იურიდიული პირების შეფასებისას ცენტრალური მთავრობა გაითვალისწინება თითოეულ იდენტიფიცირებულ დაკავშირებულ მსესხებელთა ჯგუფში, რომელიც უშუალოდ კონტროლდება ცენტრალური მთავრობის მიერ ან პირდაპირ კავშირში არის მასთან;

ბ) „ა“ ქვეპუნქტის მიხედვით ჩამოყალიბებული დაკავშირებული მსესხებლების თითოეული ჯგუფი ასევე მოიცავს პირებს, რომლებიც კონტროლდებიან ან ურთიერთკავშირში არიან იმ პირთან, რომელიც, თავის მხრივ, უშუალოდ კონტროლდება ცენტრალური მთავრობის მიერ ან პირდაპირ კავშირში არის მასთან (იხ. სცენარი CG2 II თავში);

თუ ცენტრალური მთავრობის კონტროლის ქვეშ მყოფი ან მასთან პირდაპირ კავშირში მყოფი სუბიექტები ეკონომიკურად არიან ურთიერთდამოკიდებულნი, განხორციელდება აღნიშნული სუბიექტების ერთ ჯგუფად აღრიცხვა (იხ. სცენარი CG3 II თავში).

ეკონომიკური ურთიერთდამოკიდებულების საფუძველზე მსესხებლების დაკავშირების პრინციპი

ეკონომიკური ურთიერთდამოკიდებულების შეფასებისას ბანკებმა მხედველობაში უნდა მიიღონ თითოეულ განსახილველ შემთხვევასთან დაკავშირებული სპეციფიკური გარემოებები და ამის საფუძველზე განსაზღვრონ, ერთი მსესხებლის ფინანსური პრობლემები გამოიწვევს თუ არა მეორე მსესხებლისთვის დაფინანსების ხელმისაწვდომობასთან ან გადახდისუნარიანობასთან დაკავშირებულ სირთულეებს (იხილეთ E1, E2, E3 და E4 სცენარები II თავში).

შემთხვევები, როდესაც ბანკს შეუძლია დაადასტუროს, რომ ერთი მსესხებლის ფინანსური პრობლემები გავლენას არ მოახდენს სხვა მსესხებლის დაფინანსების ხელმისაწვდომობაზე ან გადახდისუნარიანობაზე არ უნდა იქნეს მიჩნეული ერთ ჯგუფად.

ეკონომიკური კავშირის შეფასებისას ბანკებმა უნდა გაითვალისწინონ, რომ ქვემოთ ჩამოთვლილი კრიტერიუმებიდან ნებისმიერი ერთის დაკმაყოფილება მიუთითებს ეკონომიკური დამოკიდებულების არსებობაზე:

1. ერთი მსესხებელი სრულად ან ნაწილობრივ უზრუნველყოფს მეორე მსესხებლის ვალდებულებას და მიწოდებული უზრუნველყოფის ღირებულება მატერიალურია მინიმუმ ერთ-ერთი მხარისთვის. უზრუნველყოფის მიწოდება შეიძლება გულისხმობდეს როგორც ფინანსურ თავდებობას, ასევე საკუთრებაში არსებული უძრავ/მოძრავი ქონების უფლებრივად დატვირთვას მსესხებლის სასარგებლოდ.

2. მსესხებლის წლიური შემოსავლების/ხარჯების მატერიალური ნაწილი განპირობებულია სხვა მსესხებელთან ტრანზაქციებით, რომლის მარტივად ჩანაცვლება შეუძლებელია.

3. ორი ან მეტი მსესხებლის ვალდებულებების დაფარვის წყაროს წარმოადგენს ერთი და იგივე შემოსავალი და მსესხებლებს არ გააჩნიათ სხვა ალტერნატიული შემოსავალი, რომელიც საკმარისი იქნებოდა ამ ვალდებულების მომსახურებისთვის.

4. სხვა შემთხვევები, როდესაც ნაკისრი ვალდებულებებისათვის მსესხებლები სამართლებრივად ერთობლივად აგებენ პასუხს კომპანიების წინაშე, რომელთა ძირითად საქმიანობას წარმოადგენს კრედიტის/ლიზინგის გაცემა (მაგალითად, მსესხებელი და თანამსესხებელი).

5. მსესხებლისთვის მატერიალურია ერთი სუბიექტის მიმართ არსებული დებიტორი/კრედიტორი. აღნიშნული პუნქტი თავის შინაარსში არ გულისხმობს ისეთი ტიპის კომპანიების მიმართ ვალდებულებას, რომელთა ძირითად საქმიანობას წარმოადგენს კრედიტის/ლიზინგის გაცემა.

სავალდებულოა ბანკმა ერთი საოჯახო მეურნეობის წევრებად იდენტიფიცირებული მსესხებლები აღრიცხოს ერთ ჯგუფად.

თუ მსესხებელი ეკონომიკურად დამოკიდებულია სხვა მსესხებლებზე, რომლებიც, თავის მხრივ, არ არიან ურთიერთდამოკიდებულნი, ბანკმა ეს უკანასკნელნი უნდა აღრიცხოს დამოუკიდებელ ჯგუფებად, დამოკიდებულ მსესხებელთან ერთად. (იხილეთ E3 სცენარი II თავში).

ბანკებმა ურთიერთდაკავშირებულ ჯგუფად უნდა აღრიცხონ მსესხებლები, რომლებიც ეკონომიკურად დამოკიდებულნი არიან სხვა ერთ პირზე, განურჩევლად იმისა, ეს პირი არის თუ არა ამ ბანკის მსესხებელი.

განსხვავებული სუბიექტების ეკონომიკური დამოკიდებულება მთავრობაზე არ უნდა გახდეს აღნიშნული სუბიექტების ერთ ჯგუფად აღრიცხვის საფუძველი.

კონტროლის, ასევე ეკონომიკური ფაქტორის საფუძველზე ფორმირებული ჯგუფი, როგორც წესი, მოიცავს მასში შემავალი იურიდიული პირების დირექტორატის და სამეთვალყურეო საბჭოს წევრებს.

დაფინანსების მთავარი წყაროდან გამომდინარე ეკონომიკური დამოკიდებულება

ბანკმა უნდა განიხილოს ერთი მსესხებლის დაფინანსების შეფერხება გამოიწვევს თუ არა სხვა მსესხებლისთვის პრობლემას და ეს ფაქტორი გაითვალისწინოს ჯგუფის ფორმირებისას.

ბანკმა ასევე უნდა განიხილოს ისეთი შემთხვევები, როდესაც მსესხებლების დაფინანსების მთავარ წყაროს თავად ეს ბანკი ან მასთან დაკავშირებული იურიდიული პირები წარმოადგენენ და მათი ჩანაცვლება ვერ ხერხდება. ბანკს არ მოეთხოვება ერთ ჯგუფად აღრიცხოს ყველა პრობლემური მსესხებელი, რომლებისთვისაც გაუარესებული გადახდისუნარიანობის გამო შესაძლებელია გართულებული იყოს დაფინანსების წყაროს ჩანაცვლება.

კონტრგარანტიის საფუძველზე გაცემული საკრედიტო ვალდებულების აღრიცხვა

ბანკს მოეთხოვება დამოუკიდებელ ჯგუფებად აღრიცხოს სხვა ადგილობრივი თუ საერთაშორისო ფინანსური ინსტიტუტების კონტრგარანტიების საფუძველზე გაცემული ვალდებულებები. მიუხედავად ადგილობრივი თუ საერთაშორისო ფინანსური ინსტიტუტის საკრედიტო რეიტინგისა, ბანკს იდენტიფიცირებული უნდა ჰქონდეს ჯამური საკრედიტო რისკი თითოეული მათგანის მიმართ (იხილეთ CGU1 სცენარი II თავში).

კონტროლის საფუძველზე დაკავშირებულ და ეკონომიკური დამოკიდებულების საფუძველზე დაკავშირებულ მსესხებლებს შორის თანაკვეთა

საწყის ეტაპზე ბანკმა უნდა განსაზღვროს, თუ რომელი მსესხებლები არიან დაკავშირებული კონტროლის საფუძველზე და რომელი ეკონომიკური დამოკიდებულების. შემდგომში უნდა განისაზღვროს, საჭიროა თუ არა აღნიშნული ორი ჯგუფის გაერთიანება მთლიანად ან ნაწილობრივ.

შეფასების დროს, ბანკმა თითოეული შემთხვევა უნდა განიხილოს ინდივიდუალურად, რაც გულისხმობს, მაგალითად, რისკის შესაძლო გავრცელების ჯაჭვის (ე.წ. „დომინოს ეფექტი“) იდენტიფიცირებას ინდივიდუალურ გარემოებებზე დაყრდნობით (იხ. სცენარი C/E1 და C/E2 II თავში).

თუ კონტროლის საფუძველზე ფორმირებულ სხვადასხვა ჯგუფებში შემავალი მსესხებლები ეკონომიკურად ურთიერთდამოკიდებულნი არიან, უნდა მოხდეს რისკის გავრცელების ჯაჭვის შემადგენელი სუბიექტების დადგენა და მათი გაერთიანება ურთიერთდაკავშირებულ მსესხებელთა ერთ ჯგუფში.

თუ კონტროლის საფუძველზე შექმნილი ჯგუფის მაკონტროლებელი წევრი ამავდროულად ეკონომიკურად დამოკიდებულია სხვა ჯგუფის წევრზე, მიიჩნევა რომ ადგილი აქვს დაღმავალი გავრცელების რისკს (იხ. სცენარი C/E3 II თავში). აღმავალი გავრცელების რისკი იმ მსესხებელზე, რომელიც აკონტროლებს სხვა ჯგუფზე ეკონომიკურად დამოკიდებულ სუბიექტს, მხედველობაში უნდა იქნეს მიღებული მხოლოდ მაშინ, როდესაც თავად მაკონტროლებელი მსესხებელიც ეკონომიკურად დამოკიდებულია ამავე სუბიექტზე (იხ. სცენარი C/E4 II თავში).

ურთიერთდაკავშირებულ პირთა ჯგუფების იდენტიფიცირების პროცესისათვის აუცილებელი კონტროლისა და მართვის პროცედურები

ბანკებს საფუძვლიანი ცოდნა უნდა ჰქონდეთ საკუთარი მსესხებლების და მათი კავშირების შესახებ. ბანკებმა ასევე უნდა უზრუნველყონ, რომ მათმა თანამშრომლებმა იცოდნენ და პრაქტიკაში იყენებდნენ მოცემულ ინსტრუქციას.

მსესხებლებს შორის შესაძლო კავშირების იდენტიფიცირება, ბანკებისთვის უნდა იყოს დაკრედიტებისა და ზედამხედველობის პროცესის განუყოფელი ნაწილი. ბანკის მენეჯმენტმა უნდა უზრუნველყოს პროცესის ჩამოყალიბება, რომელიც იქნება შესაბამისად დოკუმენტირებული და უზრუნველყოფს მსესხებლებს შორის კავშირების იდენტიფიკაციას.

ბანკებს მოეთხოვებათ დააიდენტიფიცირონ საკონტროლო ურთიერთობები და პოტენციური ეკონომიკური დამოკიდებულება იმ მსესხებლების შემთხვევაში, რომელთა ჯამური ვალდებულება განსახილველი საკრედიტო განაცხადის ჩათვლით ბანკის წინაშე აჭარბებს 500,000 ლარს. მოცემულ თანხობრივ ზღვარს ქვემოთ მსესხებლებზე ბანკებმა უნდა მიმართონ გონივრულ ზომებს და გამოიყენონ ხელმისაწვდომი ინფორმაცია მსგავსი კავშირების დასადგენად. ეროვნული ბანკის გადაწყვეტილებით აღნიშნული ზღვარი შესაძლოა შემცირდეს ცალკეული ბანკებისთვის, მათი საკრედიტო პორტფელის სპეციფიკიდან გამომდინარე.

ურთიერთდაკავშირებულ მსესხებელთა ჯგუფების იდენტიფიცირების მიზნით შემუშავებული კონტროლისა და მართვის პროცედურები ბანკის მხრიდან უნდა ექვემდებარებოდეს პერიოდულ გადახედვას, მათი ადეკვატურობის უზრუნველყოფის მიზნით. ბანკებმა ასევე უნდა განახორციელონ ურთიერთდაკავშირებული მსესხებლების ჯგუფების პერიოდული ანალიზი, სულ მცირე სესხების რეგულარული მონიტორინგის, რესტრუქტურიზაციის/რეფინანსირების და რისკის პოზიციის მატერიალური თანხით ზრდაზე გადაწყვეტილების მიღებისას.

საკითხების შეფასებისას, რომელიც არ განისაზღვრება მოცემული ინსტრუქციით, ბანკმა უნდა იხელმძღვანელოს ფინანსური აღრიცხვის საერთაშორისო სტანდარტებით (ფასს) და სხვა საუკეთესო საერთაშორისო პრაქტიკით.

თავი II: გრაფიკული განმარტებები

ქვემოთ მოცემული სცენარები ბანკის პერსპექტივიდან აღწერს ინსტრუქციის გამოყენებას პრაქტიკაში.

კონტროლის საფუძველზე დაკავშირების პრინციპი

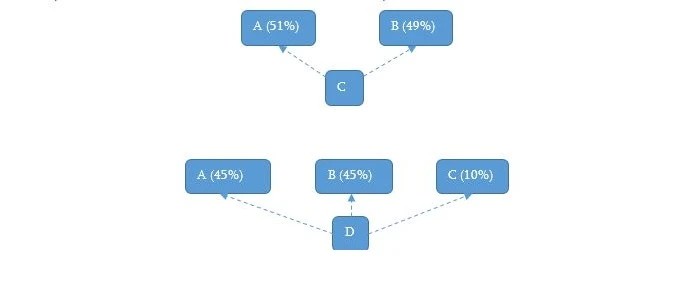

ბანკს დაფინანსებული ჰყავს A, B და C სუბიექტები. A ფლობს 51%-იან წილს C-ში, ხოლო დარჩენილ 49%-ს ფლობს B. ამავდროულად აღსანიშნავია, რომ A-ს და B-ს შორის სხვა ტიპის კავშირი არ ფიქსირდება.A-ს და B-ს შორის სხვა ტიპის კავშირი არ ფიქსირდება.

A-ს და B-ს შორის სხვა ტიპის კავშირი არ ფიქსირდება.ჯგუფის ფორმირების პრინციპი: აღნიშნულ სცენარში ბანკმა C სუბიექტი უნდა გააერთიანოს A-სთან დაკავშირებულ ჯგუფში, ვინაიდან A ფლობს 51%-იან წილს, რაც ინსტრუქციის თანახმად კონტროლის კრიტერიუმია. რაც შეეხება B-ს, ბანკმა შინაარსობრივი ანალიზის შედეგად უნდა გადაწყვიტოს B-ს გააერთიანებს AC ჯგუფთან, ცალკე შექმნის BC ჯგუფს თუ საერთოდ ცალკე გამოყოფს დამოუკიდებლად B-ს.

ჯგუფის ფორმირების პრინციპი: აღნიშნულ სცენარში ბანკმა C სუბიექტი უნდა გააერთიანოს A-სთან დაკავშირებულ ჯგუფში, ვინაიდან A ფლობს 51%-იან წილს, რაც ინსტრუქციის თანახმად კონტროლის კრიტერიუმია. რაც შეეხება B-ს, ბანკმა შინაარსობრივი ანალიზის შედეგად უნდა გადაწყვიტოს B-ს გააერთიანებს AC ჯგუფთან, ცალკე შექმნის BC ჯგუფს თუ საერთოდ ცალკე გამოყოფს დამოუკიდებლად B-ს.

სცენარი C2 : C1 სცენარისგან განსხვავებით ბანკს დაფინანსებული ჰყავს მხოლოდ B და C სუბიექტები, სხვა პირობები კი უცვლელია.